Merverdiavgift (MVA) er en skatt på omsetning av varer som legges oppå de fleste salg og kjøp i Norge. Det er bedriftene som skal kreve inn MVA fra kundene de fakturerer, på vegne av myndighetene.

MVA er en inntektskilde for staten. Samtidig gjør den det mulig for Skatteetaten å kontrollere reisen som en vare tar i alle ledd frem til sluttkunden.

Ordet moms brukes fremdeles i dagligtalen vår, men forkortelsen MVA er den korrekte som brukes på fakturaer og annen dokumentasjon. Salgsdokumentasjon, slik som fakturaene du lager, må oppgi MVA satsen og summen for å være gyldig.

LES OGSÅ: Finn svar på alt du lurer på om MVA og regnskapsføring

MVA er ikke dine penger

Du krever inn MVA, men du får ikke beholde den. Seks ganger i året må du regne ut hvor mye MVA du har krevd inn og hvor mye du har betalt til leverandører. Det kalles MVA-meldingen. Så må de rapportere og eventuelt betale (hvis de skylder) dette inn til Skatteetaten. Enkelte bedrifter rapporterer årlig, men det vanligste er annenhver måned.

I regnskapsprogrammer som Conta sitt representeres de ulike MVA-satsene med egne koder. Det gjør at programmet automatisk kan regne ut MVA-summen når du registrerer inntekter og kjøp.

Det er også egne koder i programmet for import og eksport av varer. Her er det verdt å merke seg at det er ditt ansvar å legge til MVA på ting du kjøper fra utlandet. Utenlandske fakturaer og kvitteringer har ikke norsk MVA spesifisert noe sted, men det betyr ikke at kjøpet ikke er MVA-pliktig, så husk å bruke rett kode!

Selv om du krever inn MVA og pengene ligger på kontoen din inntil videre, er dette midler som til syvende og sist skal betales til myndighetene.

Den gode nyheten er at å måtte betale MVA betyr at du tjener penger, siden det motsatte ville betydd at du har større utgifter enn inntekter.

Hvem skal fakturere med MVA?

For å kunne beregne MVA på varer og tjenester må firmaet ditt være registrert i Merverdiavgiftsregisteret. Forutsetningen for å kunne bli registrert er at virksomheten har hatt MVA-pliktig omsetning (innenfor det som kalles avgiftsområdet, i praksis Norge) på over 50 000 kroner i løpet av 12 måneder.

Nesten alle typer omsetning er MVA-pliktig, men alle penger du får inn før 50 000 kronersgrensa er passert, er uansett unntatt for MVA.

Med mindre du har en type omsetning, eller driver i en bransje som er fritatt eller unntatt for merverdiavgift, skal du som regel fakturere med MVA. På samme måte er det ulovlig å legge på MVA hvis du ikke er merverdiavgiftsregistrert.

Du registrerer bedriften din i merverdiavgiftsregisteret hos Skatteetaten.

Slik fungerer merverdiavgift

For hvert ledd av omsetningen av et produkt eller en tjeneste, tilføres produktet verdi av bearbeidingen eller foredlingen før det til slutt selges til sluttkunden. Det er denne merverdien som skattlegges med avgiften, og hver bedrift skal kreve inn denne når de fakturerer nedover i kjeden.

Selgeren har fradragsrett for MVA som de må betale for varer og tjenester som er nødvendig for produksjonen av varen.

Regnestykket blir dermed slik:

- Hver selger må betale innkrevd MVA til staten, minus fradrag for MVA som de betalte for å kjøpe varene.

- Sluttkunden/sluttforbrukeren betaler MVA og kan ikke få fradrag for dette.

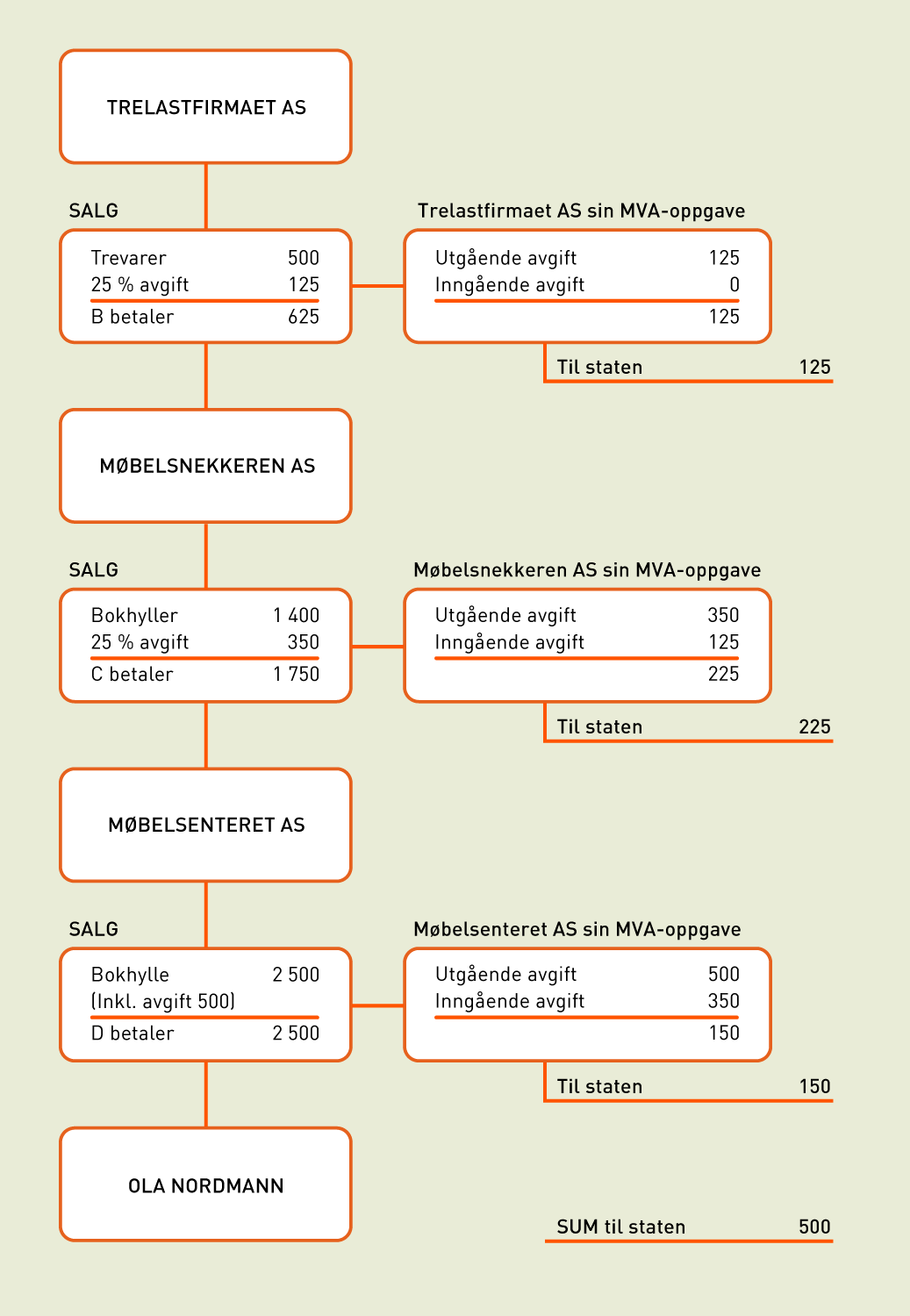

Her er Skatteetatens eget eksempel hvor du kan se trevirke bli til en bokhylle, som til slutt ender opp med å bli kjøpt av en privatkunde:

I det første leddet selger altså Trelastfirmaet AS trevarer for 500 kroner til Møbelsnekkeren AS og legger på 25% MVA. Totalt betaler Møbelsnekkeren AS 625 kroner til Trelastfirmaet AS, og merverdiavgiften på 125 kroner betales så til Staten av Trelastfirmaet AS.

Som du ser på illustrasjonen har Møbelsenteret AS krevd inn kroner 500 i MVA når de selger bokhylla til sluttkunden, og samtidig betalt 350 kroner i MVA til Møbelsnekkeren AS. De må dermed betale inn 150 kroner til Staten.

Videre har Trelastfirmaet AS krevd inn 150 kroner fra Møbelsnekkeren AS, som må betale 225 kroner til Staten. Trelastfirmaet AS må betale 125 kr. Summen som går til Skatteetaten fra alle leddene blir til sammen 500 kr, og Staten har dermed totalt sett krevd inn det Ola Nordmann betalte i MVA da han kjøpte bokhylla.

Merverdiavgift og regnskapsføring

Du må beregne MVA når du lager en faktura, registrerer noe du har kjøpt i regnskapet, og når du skal sende MVA-meldingen og betale MVA til Skatteetaten.

Regnskapsprogrammet til Conta tar hånd om selve beregningen av MVA, så det gjelder å bruke rett kode når du registrerer transaksjonen. Som regel vil koden følge med regnskapskontoen du velger. Bruker du konto nummer 4300 når du har kjøpt varer for videresalg vil MVA-koden for 25% automatisk velges som et forslag. Lurer du på hvilken kode som er riktig anbefaler vi å spørre en regnskapsfører.

Hvis du skal få igjen MVA, trenger du ikke å gjøre noe. Pengene kommer inn på kontoen som du oppga når du registrerte deg i MVA-registeret.

Skal du betale MVA, vil du få betalingsinformasjon med betalingsfrist, kontonummer og KID i Conta etter at du har sendt inn MVA-meldingen. Du vil også få en kvittering inn i Conta som du kan bruke som bilag.

Husk deretter å bokføre betalingen til myndighetene i regnskapet ditt. I Conta kan du gjøre det når du avstemmer bankkontoen din.

Hvis du ikke har egen konto til bedriften kan du føre betalingen manuelt som:

+ på konto «2740 Oppgjørskonto merverdiavgift»

– på konto «1920 Brukskonto» eller en annen bankkonto.